En 2017 le gouvernement avait annoncé la mise en œuvre progressive d’un vaste programme de réformes en matière sociale. Objectif : apporter plus de souplesse et de protection aux entreprises afin de lutter contre le chômage grandissant.

Ce programme se matérialise par 6 mesures principales, dont l’effectivité se fera progressivement sur les prochains mois et années :

- la réforme du code du travail,

- la réforme de l’assurance chômage,

- la réforme de la formation professionnelle,

- la réforme de l’apprentissage,

- la réforme des retraites,

- la réforme des cotisations sociales.

Les premiers effets de cette dernière mesure ont vu le jour au début de l’année 2018. Elle s’inscrit dans une volonté affichée par le gouvernement d’alléger le « poids » des cotisations sociales, d’une part pour redonner du pouvoir d’achat aux salariés et d’autre part pour minimiser le coût direct lié à l’emploi pour les entreprises.

Plusieurs dispositions ont également été adoptées en faveur des particuliers et des entrepreneurs indépendants avec, par exemple, le dégrèvement de la taxe d’habitation sur la résidence principale et la diminution du taux d’IS.

Pour les salariés et les employeurs du secteur privé, cette baisse des cotisations se concrétise à travers plusieurs dispositions.

Pour les salariés (fiscalisés en France)

- La suppression en deux temps des cotisations dues au titre de l’assurance chômage et de l’assurance maladie, soit une diminution totale de 3,15% des cotisations. Pour un salarié payé au SMIC, cette mesure représentera à terme un gain d’environ 260 € nets par an.

- La revalorisation de la prime d’activité, dont la demande se fait à l’occasion de la déclaration des revenus.

Pour les employeurs

- La suppression de la cotisation générale liée à la pénibilité qui était de 0,01% de la masse salariale.

- Une réduction d’ici 2019 de 6% des cotisations sociales d’assurance maladie dans la limite d’un salarié de 2,5 SMIC.

- Un renforcement de l’allègement des cotisations «Fillon » de +4 points, avec en plus un élargissement de sa base de calcul sur les contributions d’assurance chômage et de retraite complémentaire, de sorte que pour un salarié rémunéré au SMIC, seules les cotisations accidents du travail et maladies professionnelles seraient finalement dues.

En contrepartie, plusieurs dispositions ont également été mises en œuvre ou annoncées afin de garantir l’équilibre global du système et son financement :

- L’augmentation généralisée de +1,7 % de la CSG depuis le 1er janvier, étant précisé que si cette augmentation sera naturellement supportée par chaque salarié sur ses revenus, elle le sera également par une part plus importante de contribuables puisqu’elle s’appliquera également sur des revenus autres que les salaires: retraites, revenus financiers…

- La suppression pour les entreprises, à partir du 1er janvier 2019, du CICE et du CITS (crédit d’impôt de taxe sur les salaires).

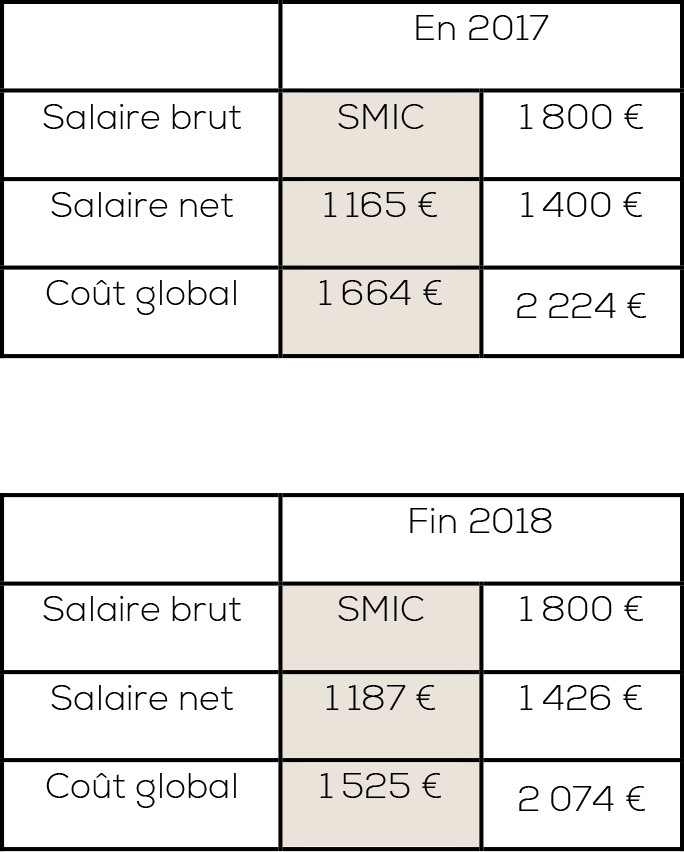

Concrètement, mesurons l’impact de ces mesures sur le net perçu par un salarié travaillant à temps plein (35 heures hebdomadaires) et le coût global pour son employeur, en partant de 2 hypothèses : un salarié payé sur la base du SMIC 2018 et un salarié rémunéré 1 800 € bruts par mois.